Rafmynt

Ekki er fyrir hendi sérstök lagaákvæði um skattlagningu rafmyntar, s.s. Bitcoin og Ethereum, og fer í þeim efnum því eftir almennum ákvæðum skattalaga. Tekjuhugtak laga um tekjuskatt er mjög rúmt og tekur til hvers konar gæða sem skattaðila hlotnast og metin verða til peningaverðs óháð því hvaðan gæðin stafa og í hvaða formi þau eru nema þau séu sérstaklega undanþegin skattlagningu.Skattlagning tekna af rafmynt er með ýmsum hætti og fer það eftir atvikum hverju sinni hvernig henni er háttað. Tekjur kunna þannig m.a. að vera skattlagðar í fjármagnstekjuskatti sem söluhagnaður, sem launatekjur eða sem atvinnurekstrartekjur. Skattskylda kann að vera fyrir hendi við móttöku rafmyntar og við innlausn.

Skattskylda við móttöku rafmyntar

Einstaklingur eða félag getur eignast rafmynt með ýmsum hætti. Um skattskyldu fer eftir almennum ákvæðum laga. Eftirfarandi eru dæmi um skattskylda móttöku rafmyntar:

- Ný rafmynt, s.s. vegna námugraftrar (e. mining)

- Endurgjald vegna vinnu (laun eða verktakagreiðslur)

- Gjafir, enda sé ekki um að ræða tækifærisgjafir þar sem verðmæti þeirra er ekki meira en almennt gerist um slíkar gjafir

Séu laun greidd með rafmynt fer um skattlagningu þeirra samkvæmt almennum ákvæðum skattalaga. Þannig ber t.d. að halda eftir staðgreiðslu þegar laun eru greidd með rafmynt.

Skattskylda þegar rafmynt er látin af hendi fyrir önnur verðmæti

Almennar reglur gilda þegar rafmynt er látin af hendi fyrir önnur verðmæti. Helstu dæmin um slík tilvik eru eftirfarandi:- Sala á rafmynt (skipti á rafmynt og peningum)

- Skipti á einni tegund rafmyntar fyrir aðra

- Greiðsla fyrir vöru eða þjónustu með rafmynt

Hjá einstaklingum utan rekstrar fer um skattlagningu samkvæmt ákvæðum um söluhagnað lausafjár. Byggt er á því að öflun rafmyntar sé í hagnaðarskyni og því myndast skattskyldur söluhagnaður sé verðmæti afhentrar rafmyntar hærra en stofnverð/kaupverð hennar sem telst að fullu til skattskyldra tekna á söluári og skiptir ekki máli hve lengi skattaðili hefur átt rafmyntina. Framangreint felur í sér að sé rafmynt látin af hendi í skiptum fyrir vöru eða þjónustu, þ.e. þegar „greitt“ er fyrir vöru eða þjónustu með rafmynt er litið á það sem sölu rafmyntarinnar.

Í einhverjum tilvikum kann að vera um atvinnurekstur að ræða og eru tekjurnar þá skattlagðar sem atvinnurekstrartekjur. Almennt verður að gera ráð fyrir að fyrir liggi hvort um sé að ræða atvinnurekstur eða ekki. Þó kunna að koma upp tilvik þar sem vafi leikur á hvorum megin hryggjar athafnir falla. Í slíkum tilvikum verður að leggja heildstætt mat á allar aðstæður. Hvorki í lögum um tekjuskatt né öðrum lögum er að finna almenna afmörkun á því hvað felst í hugtakinu atvinnurekstur. Við ákvörðun þess hvort um sé að ræða atvinnurekstur hefur einkum verið horft til þess hvort um sjálfstæða starfsemi sé að ræða sem rekin sé reglubundið og í nokkru umfangi í þeim efnahagslega tilgangi að skila hagnaði.

Útreikningur söluhagnaðar

Útreikningur á söluhagnaði eigna er í grunninn einfaldur, en hann mismunur á söluverði og stofnverði. Stofnverð keyptrar rafmyntar er kaupverð og umsýslukostnaður/þóknun. Einnig má færa umsýslukostnað frá söluverði. Miða skal við gangverð rafmyntarinnar á þeim tíma er viðskipti eiga sér stað.Stofnverð rafmyntar sem aflað var með námugreftri tekur mið af verðmæti hennar þegar hún var grafin upp. Hafi hún ekki verið tekjufærð í skattskilum er stofnverðið 0 kr.

Sala á rafmynt telst vera sala á lausafé. Heimilt er að draga frá söluhagnaði sölutap sem skattaðili kann að hafa orðið fyrir af sölu rafmyntar sömu tegundar á sama ári. Ekki er því heimilt að draga frá söluhagnaði af einni tegund rafmyntar sölutap af annarri tegund rafmyntar. Þá er ekki heimilt að draga frá söluhagnaði tap sem hlýst af því að kóði týnist eða honum er stolið.

Dæmi um útreikning á söluhagnaði af rafmynt og eignfærslu á framtali

Eftirfarandi dæmi er að finna í framtalsleiðbeiningum einstaklinga (bls. 33).

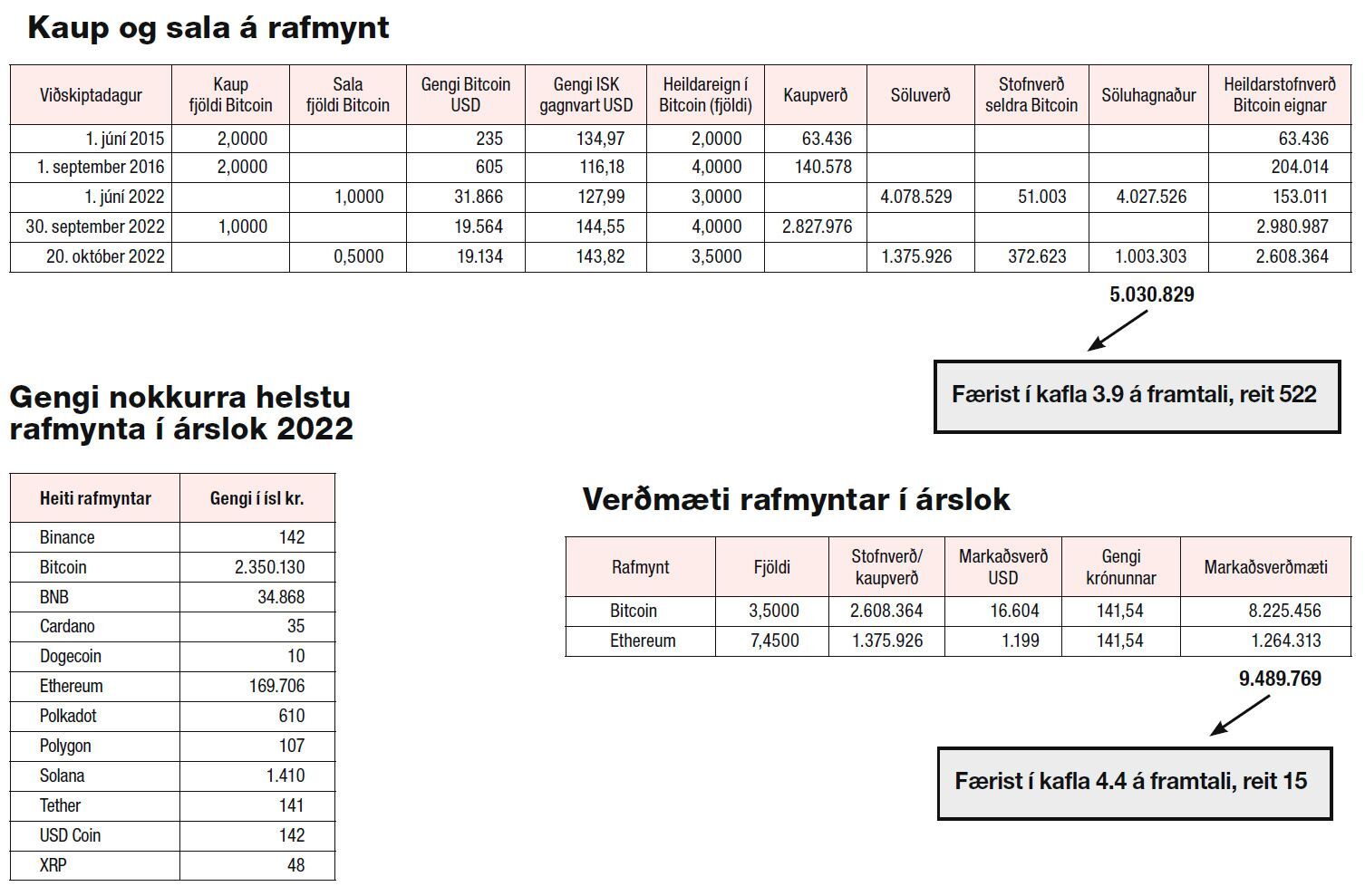

Maður átti fjögur Bitcoin í ársbyrjun 2022. Hann hafði keypt tvö Bitcoin á árinu 2015 og önnur tvö á árinu 2016. Þann 1. júní 2022 seldi hann eitt Bitcoin fyrir 4.078.529 kr. Hann kaupir síðan eitt Bitcoin 30. september 2022 fyrir 2.827.976 kr. Þann 20. október 2022 lætur hann síðan hálft Bitcoin af hendi fyrir 7,45 Ethereum. Söluhagnaður og eignfærsla reiknast þannig:

Framtalsskil

Færa ber upplýsingar um hagnað af sölu rafmyntar á þriðju síðu skattframtals (Fjármagnstekjur ársins) í kafla 3.9 „Annar söluhagnaður“, reit 522. Gera skal grein fyrir útreikningi söluhagnaðar á fylgiblaði með framtali.

Eignfæra skal rafmynt á fjórðu síðu skattframtals (Eignir og skuldir í árslok) í kafla 4.4, reit 15 á markaðsverði hennar í árslok.

Ítarefni

Hvar finn ég reglurnar

Skattskylda atvinnurekstrartekna - B-liður 7. gr. laga nr. 90/2003, um tekjuskatt

Skattskyldur hagnaður af sölu lausafjár - 8. tölul. C-liðar 7. gr. laga nr. 90/2003, um tekjuskatt , sbr. 1. mgr. 16. gr. tsl.

Skattskylda launa - A-liður 7. gr. laga nr. 90/2003, um tekjuskatt