Persónuafsláttur

Persónuafsláttur

Persónuafsláttur er frádráttur sem nota má til lækkunar á tekjuskatti af launum og lífeyri.

Rétt til persónuafsláttar eiga þau sem eru heimilisföst á Íslandi og eru 16 ára eða eldri. Hjá þeim sem verða 16 ára á árinu reiknast fullur persónuafsláttur fyrir allt árið.

Sama gildir um þau sem hafa rétt til að halda hér á landi skattalegu heimili þrátt fyrir dvöl erlendis vegna náms eða veikinda.

Persónuafsláttur er 64.926 kr. á mánuði á árinu 2024 (Sjá nánar)

Information available in English

Hvernig nýti ég persónuafslátt?

Áður en laun eru greidd þarf að upplýsa launagreiðanda um eftirfarandi um persónuafslátt og skattþrep:

- Hvort nýta eigi persónuafslátt

- Frá og með hvaða mánuði

- Upplýsingar um uppsafnaðan persónuafslátt (ef við á)

- Hvaða skattþrep skal nota

Ábyrgð á réttum upplýsingum

Það er á ábyrgð hvers og eins að upplýsa sinn launagreiðanda um rétt skattþrep og hvernig nýting persónuafsláttar skuli vera háttað svo rétt staðgreiðsluhlutfall sé dregið af launum við útborgun.

Launagreiðendur hafa ekki aðgang að upplýsingum um nýtingu persónuafsláttar fólks hjá fyrri launagreiðendum.

Komi til ofnýtingar persónuafsláttar eða greiðslu í röngu skattþrepi getur það leitt til þess að of lítið er dregið af við útborgun. Myndast þá skuld við álagningu þegar tekjuárið er gert upp. Það er hvers og eins einstaklings að greiða þann mismun.

Uppsafnaður persónuafsláttur

Persónuafsláttur sem ekki er nýttur í einum mánuði safnast upp og má nýta síðar á árinu. Eigi að nýta uppsafnaðan persónuafslátt eða persónuafslátt maka þarf að upplýsa launagreiðanda um það.

Upplýsingar um nýttan persónuafslátt er að finna á þjónustusíðu Skattsins, www.skattur.is. Þangað má sækja yfirlit til að framvísa hjá launagreiðanda.

Ónýttur persónuafsláttur færist ekki á milli ára.

Útreikningur uppsöfnunar reiknast þannig að fjárhæð persónuafsláttar hvers mánaðar er margfölduð með fjölda mánaða sem liðinn er af árinu. Uppsöfnun er þá sú fjárhæð að frádregnum nýttum persónuafslætti.

Sérstakar reglur gilda um uppsöfnun persónuafsláttar fyrir erlendis búsetta einstaklinga, sbr. kafla um flutning til/frá landinu.

Ofnýting á persónuafslætti

Ef nýting persónuafsláttar er hærri en leyfileg hámarksnýting þarf að bregðast við og gera ráðstafanir til að forðast skuld í lok árs.

Nánari upplýsingar um ofnýttan persónuafslátt

Hvar finn ég upplýsingar um nýttan persónuafslátt?

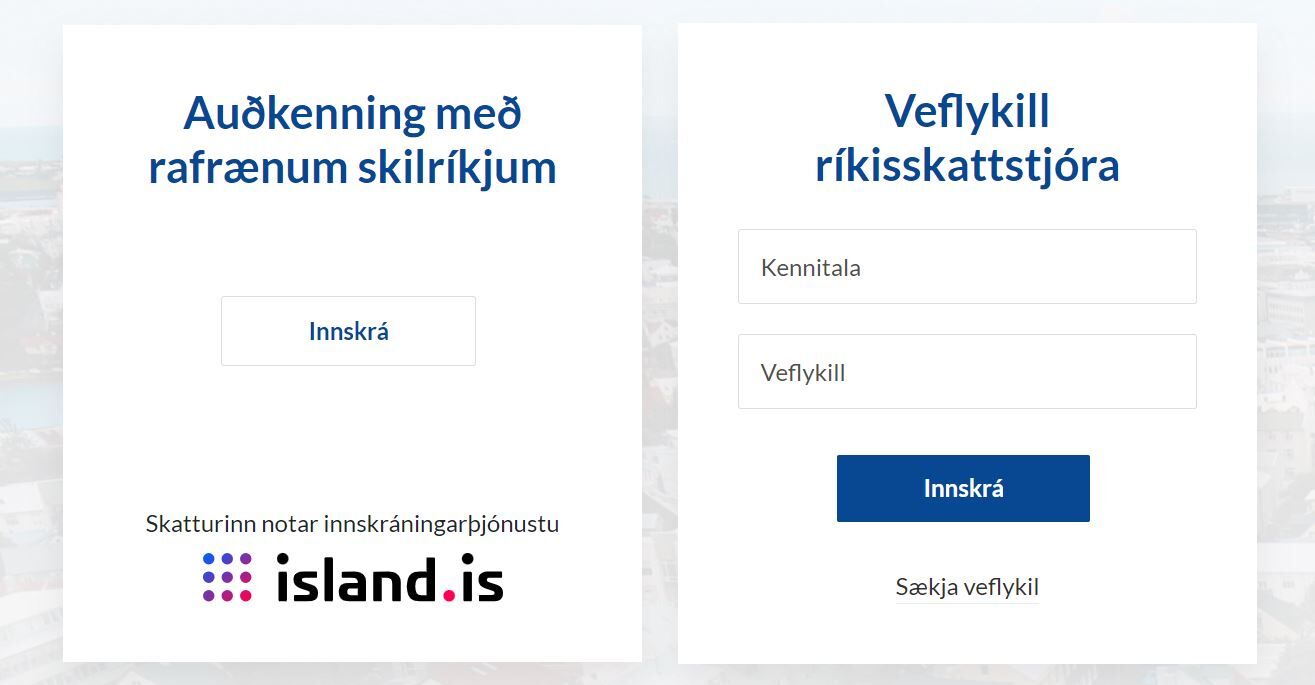

1. Til að sækja upplýsingar um nýtingu persónuafsláttar er nauðsynlegt að skrá sig inn á þjónustuvef Skattsins með rafrænum skilríkjum eða veflykli.

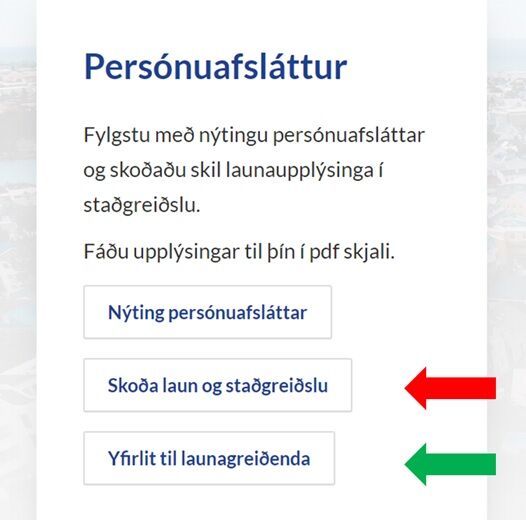

2. Eftir innskráningu má annað hvort smella á „skoða staðgreiðslu“ til að skoða upplýsingar um þær tekjur sem launagreiðendur þínir hafa sent skattayfirvöldum innan tekjuársins eða fara beint í að sækja yfirlit til að skila til launagreiðanda með því að smella á „yfirlit til launagreiðanda“. Leiðbeiningar með yfirlitinu eru í skrefi 4.

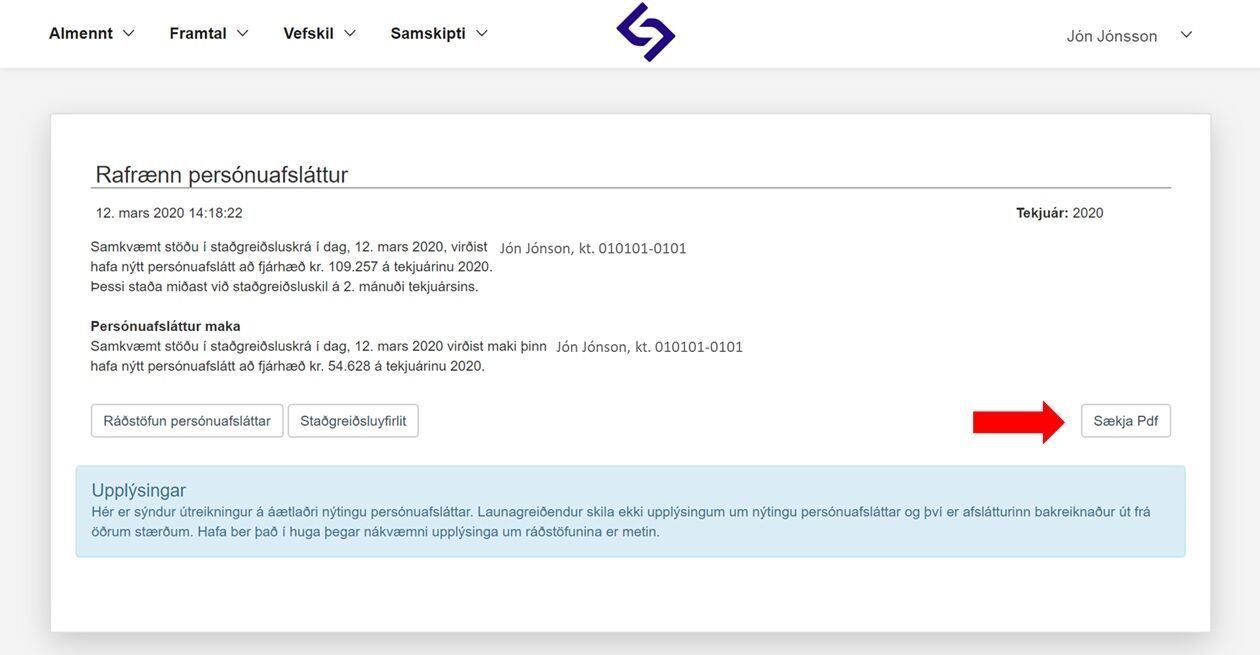

3. Ítarlegar upplýsingar um nýtingu persónuafsláttar má fá með því að smella á hnappinn „ráðstöfun persónuafsláttar“. Til að sækja yfirlit til að framvísa hjá launagreiðanda er smellt á hnappinn „yfirlit launagreiðanda“.

4. Yfirlitið yfir nýttan rafrænan persónuafslátt er hægt bæði hægt að prenta út og sækja á pdf formi. Hér birtast aðeins upplýsingar um nýttan persónuafslátt, en ekki upplýsingar um tekjur eða annað sem er launagreiðanda óviðkomandi.

Skipting persónuafsláttar milli launagreiðenda

Eigi að nýta persónuafslátt hjá fleiri en einum launagreiðanda þarf að upplýsa þá um hversu hátt hlutfall á að nota hjá hverjum fyrir sig. Reiknivél staðgreiðslu getur auðveldað við ákvörðun um nýtingu persónuafsláttar miðað við tekjur.

Í mörgum tilfellum er einfaldast að nýta allan afsláttinn hjá einum launagreiðanda og ekkert hjá hinum.

Horfa á leiðbeiningarmyndband um skiptingu persónuafsláttar milli launagreiðenda (opnast á youtube)

Skipt um vinnu

Þegar skipt er um vinnu er mikilvægt að huga að persónuafslætti og skattþrepum.

- Láta þarf fyrri launagreiðanda vita hvenær notkun persónuafsláttar á að ljúka og passa að nýi launagreiðandinn hefji ekki nýtingu fyrr en hinn hættir.

- Huga þarf að skattþrepum ef greiðslur frá tveim launagreiðendum skarast á ákveðnu tímabili.

Lesa nánar um skattþrep

Horfa á leiðbeiningarmyndband um persónuafslátt þegar skipt er um vinnu (opnast á youtube)

Leiðbeiningarmyndbönd

Hvernig nýti ég persónuafslátt?

(opnast á youtube.com)

Skipt um vinnu eða unnið á tveim stöðum

(opnast á youtube.com)

Persónuafsláttur maka

Heimilt er að nýta persónuafslátt maka að fullu eða að hluta ef maki nýtir hann ekki sjálfur.

Framvísa þarf yfirliti um nýttan persónuafslátt maka af þjónustusíðu Skattsins hjá launagreiðanda til staðfestingar á samsköttun annars vegar og ónýttum persónuafslætti hinsvegar, ef við á. Komi nafn maka fram á yfirlitinu er launagreiðanda heimilt að nýta persónuafslátt maka.

Þetta á aðeins við um hjón sem eru samvistum og sambúðaraðila sem uppfylla skilyrði til samsköttunar og skila sameiginlegu skattframtali.

Skilyrði fyrir samsköttun

Fólk sem býr saman í óvígðri sambúð á rétt á samsköttun óski það þess skriflega við skattyfirvöld. Með óvígðri sambúð er átt við sambúð tveggja einstaklinga sem uppfylla skilyrði fyrir að vera skráðir í sambúð í Þjóðskrá, enda eigi þeir barn saman eða von á barni saman eða sambúðin hefur varað í samfellt eitt ár hið skemmsta.

Umsókn um samsköttun skal skila með skattframtali. Umsókn þarf að vera samþykkt af báðum aðilum og sýna þarf fram á að skilyrði til samsköttunar séu uppfyllt.

Flutningur til/frá landinu

Þau sem flytjast til eða frá landinu á tekjuárinu eða starfa tímabundið á Íslandi reiknast persónuafsláttur aðeins fyrir þann tíma sem þau voru hér heimilisföst. Við útreikning á persónuafslætti er miðað við dagafjölda á dvalartímanum.

Persónuafsláttur erlendis búsettra

Einstaklingar búsettir erlendis eiga almennt ekki rétt á persónuafslætti á Íslandi. Einstaklingar sem dvelja tímabundið á Íslandi vegna starfa hér eiga þó rétt á persónuafslætti miðað við dagafjölda á dvalartímanum.

Námsmenn erlendis

Námsmenn sem dvelja erlendis við nám geta átt rétt á persónuafslætti á Íslandi ef umsókn þeirra um skattalega heimilisfesti er samþykkt. Sótt er um skattalega heimilisfesti árlega með skattframtali.

Tekjur erlendis geta komið til skerðingar á rétti til persónuafsláttar á Íslandi.

Persónuafsláttur á móti lífeyris- og fæðingarorlofsgreiðslum

Einstaklingar sem búsettir eru á einhverju öðru Norðurlandanna greiða fullan tekjuskatt og útsvar hérlendis vegna eftirlauna eða lífeyrisgreiðslna frá Íslandi. Tekið er tillit til persónuafsláttar á móti slíkum greiðslum. Sama á við um einstaklinga sem búsettir eru í landi sem ekki hefur gert tvísköttunarsamning við Ísland. Að öðru leyti gilda ákvæði tvísköttunarsamninga sé einstaklingur búsettur í ríki sem gert hefur samning við Ísland.

Nánari upplýsingar um skattskyldu

Tekjur að fullu skattskyldar erlendis

Kveði tvísköttunarsamningur á um að launa- eða lífeyristekjur frá Íslandi séu skattskyldar í búseturíki má sækja um undanþágu frá greiðslu staðgreiðslu á Íslandi á eyðublaði RSK 5.49.

Lægri skattprósenta m.a. vegna stjórnarlauna

Þau sem njóta frá íslenskum aðilum launa fyrir störf, þar með talin stjórnar-, endurskoðenda- eða nefndarstörf, eftirlauna, biðlauna, lífeyris, styrkja eða hliðstæðra greiðslna skulu greiða tekjuskatt af þeim greiðslum.

Erlendis búsettir aðilar geta sótt um undanþágu og greiða þannig lægri skatt af tekjum hér á landi en enginn persónuafsláttur kemur þá til frádráttar. Sá fyrirvari er gerður að þau sem búsett eru í ríki sem gert hefur tvísköttunarsamning við Ísland gilda ákvæði samningsins séu þau frábrugðin íslenskum tekjuskattslögum.

Persónuafsláttur manna með rekstur

Sá sem hefur með höndum sjálfstæðan atvinnurekstur og reiknar sér endurgjald vegna starfseminnar þarf sjálfur að halda utan um fjárhæð persónuafsláttar til að nýta við ákvörðun á staðgreiðslu. Ef um reiknað endurgjald maka er að ræða gilda sömu reglur um persónuafslátt hans og um persónuafslátt starfsmanna sem starfa við reksturinn.

Persónuafsláttur við andlát

Eftirlifandi maka er heimilt að nýta persónuafslátt hins látna í níu mánuði eftir andlát, talið frá og með andlátsmánuði. Persónuafsláttur þeirra sem skilja ekki eftir sig maka reiknast til dánardags.

Nýting persónuafsláttar látins maka

Eftir andlát annars hjóna eða annars sambúðaraðila (þegar um er að ræða sambúðarfólk sem uppfyllt hefur skilyrði fyrir samsköttun), er eftirlifandi maka heimilt að nýta persónuafslátt hins látna í níu mánuði, talið frá og með andlátsmánuði.

Falli maki frá í maí eða síðar á árinu, færist réttur til nýtingar á hluta persónuafsláttar hans yfir áramót.

Reglur um millifærslu persónuafsláttar á þessu níu mánaða tímabili eru þær sömu og gilda um millifærslu persónuafsláttar hjá hjónum.

Álagning

Við álagningu opinberra gjalda kemur persónuafsláttur til lækkunar á reiknuðum tekjuskatti ársins. Það sem ekki nýtist á móti reiknuðum tekjuskatti gengur til greiðslu útsvars. Sá persónuafsláttur sem þá er eftir færist til maka.

Sé enn eftir ónýttur afsláttur ganga 22/37 af því sem ónýtt er til greiðslu á skatti á fjármagnstekjur.

Það sem þá kann að standa eftir fellur niður.

Ábyrgð á réttri nýtingu persónuafsláttar

Launamaður og launagreiðandi bera, skv. reglugerð 535/2016, um persónuafslátt, sameiginlega ábyrgð á ráðstöfun persónuafsláttar. Komi til ofnýtingar er það hvers og eins einstaklings að greiða mismuninn.

Markvisst er unnið því að tilkynna fólki um ofnýtingu um leið og hún kemur fram í staðgreiðsluskilum og getur fólk átt von á því að þurfa að leiðrétta ofnýttan persónuafslátt innan staðgreiðsluársins.

Sé það ekki gert verður mismuninn gerður upp auk álags við álagningu árið á eftir þegar tekjuárið er gert upp með skattframtali.

Fjárhæðir

Hámarksnýting persónuafsláttar á mánuði er 64.926 kr. Í töflunni hér að neðan má sjá hver leyfileg hámarksnýting er eftir hvern mánuð.

| Mánuður | Persónuafsláttur 2024 | Fjöldi mán. | Hámark |

|---|---|---|---|

| Janúar | 64.926 kr. | x1 | 64.926 kr. |

| Febrúar | 64.926 kr. | x2 | 129.852 kr. |

| Mars | 64.926 kr. | x3 | 194.778 kr. |

| Apríl | 64.926 kr. | x4 | 259.704 kr. |

| Maí | 64.926 kr. | x5 | 324.630 kr. |

| Júní | 64.926 kr. | x6 | 389.556 kr. |

| Júlí | 64.926 kr. | x7 | 454.482 kr. |

| Ágúst | 64.926 kr. | x8 | 519.408 kr. |

| September | 64.926 kr. | x9 | 584.334 kr. |

| Október | 64.926 kr. | x10 | 649.260 kr. |

| Nóvember | 64.926 kr. | x11 | 714.186 kr. |

| Desember | 64.926 kr. | x12 | 779.112 kr. |

| Mánuður | Persónuafsláttur 2023 | Fjöldi mán. | Hámark |

|---|---|---|---|

| Janúar | 59.665 kr. | x1 | 59.665 kr. |

| Febrúar | 59.665 kr. | x2 | 119.330 kr. |

| Mars | 59.665 kr. | x3 | 178.995 kr. |

| Apríl | 59.665 kr. | x4 | 238.660 kr. |

| Maí | 59.665 kr. | x5 | 298.325 kr. |

| Júní | 59.665 kr. | x6 | 357.990 kr. |

| Júlí | 59.665 kr. | x7 | 417.655 kr. |

| Ágúst | 59.665 kr. | x8 | 477.320 kr. |

| September | 59.665 kr. | x9 | 536.985 kr. |

| Október | 59.665 kr. | x10 | 596.650 kr. |

| Nóvember | 59.665 kr. | x11 | 656.315 kr. |

| Desember | 59.665 kr. | x12 | 715.981 kr. |

Skipting á launatímabil

Persónuafslætti á staðgreiðsluári er skipt jafnt niður á alla mánuði ársins. Launatímabil geta verið styttri en einn mánuður, þ.e. 1/2 mánuður, 14 dagar, vika eða styttri ef því er að skipta. Ekkert launatímabil getur þó verið lengra en einn mánuður.

Launagreiðandi skal nota persónuafslátt við útreikning staðgreiðslu hans, hafi þess verið óskað. Launagreiðanda er heimilt að taka tillit til persónuafsláttar, sem samkvæmt upplýsingum frá launamanni, hefur ekki verið nýttur það sem af er tekjuárinu.

Fjárhæð persónuafsláttar 2024 er samtals 779.112 kr. Við ákvörðun staðgreiðslu opinberra gjalda skal því draga persónuafslátt frá reiknuðum skatti sem hér segir:

| Einn mánuður | kr. | 64.926 |

| Hálfur mánuður | kr. | 32.463 |

| Fjórtán dagar | kr. | 29.802 |

| Ein vika | kr. | 14.901 |

Ef launatímabil er annað en að framan greinir skal ákvarða persónuafslátt launatímabils þannig:

Kr. 779.112 x dagafjöldi launatímabilsins

366

Persónuafsláttur fyrri ára

| Árið | Persónuafsláttur á mánuði | Persónuafsláttur á ári |

|---|---|---|

| 2023 | 59.665 kr. | 715.981 kr. |

| 2022 | 53.916 kr. | 646.993 kr. |

| 2021 | 50.792 kr. | 609.509 kr. |

| 2020 | 54.628 kr. | 655.538 kr. |

| 2019 | 56.447 kr. | 677.358 kr. |

| 2018 | 53.895 kr. | 646.739 kr. |

| 2017 | 52.907 kr. | 634.880 kr. |

| 2016 | 51.920 kr. | 623.042 kr. |

| 2015 | 50.902 kr. | 610.825 kr. |

| 2014 | 50.498 kr. | 605.977 kr. |

| 2013 | 48.485 kr. | 581.820 kr. |

Ítarefni

Hvar finn ég reglurnar?

Persónuafsláttur - A-liður 67. gr. laga nr. 90/2003, um tekjuskatt

Persónuafsláttur í staðgreiðslu - Reglugerð nr. 535/2016, um persónuafslátt

Persónuafsláttur í álagningu - A-liður 67. gr. laga nr. 90/2003 um tekjuskatt

Skattafsláttur í álagningu - VI. kafla laga nr. 90/2003, um tekjuskatt

Tilhögun staðgreiðslu - II. kafli laga nr. 45/1987, um staðgreiðslu opinberra gjalda

Skattkort lögð af

Í samræmi við breytingar á lögum nr. 45/1987, um staðgreiðslu opinberra gjalda, voru skattkort lögð af frá og með árinu 2016.

Að halda utan um upplýsingar um persónuafslátt

Vilji launagreiðandi halda utan um upplýsingar um notkun persónuafsláttar sem hann fær frá launamönnum sínum getur launagreiðandi komið upp hverju því verklagi sem best hentar á hverjum vinnustað svo hægt sé að staðfesta að farið sé að óskum launamanns.

Hvað á að gera við gömlu skattkortin?

Eftir þessa breytingu missa gömlu skattkortin sitt fyrra gildi og hafa enga merkingu fyrir launagreiðendur aðra en staðfestingu á með hvaða hætti þeir launamenn sem hjá honum starfa hafi óskað eftir að persónuafsláttur þeirra verði nýttur. Heimilt er að farga skattkortum þeirra sem starfa hjá launagreiðanda eftir að viðeigandi ráðstafanir hafa verið gerðar sem og skattkortum þeirra sem starfa ekki lengur hjá launagreiðanda.

Eyðublöð

Umsókn um samsköttun á staðgreiðsluári fyrir sambúðarfólk - RSK 5.47

Umsókn um undanþágu frá skattlagningu launatekna eða lífeyristekna samkvæmt tvísköttunarsamningi - RSK 5.49